事業承継税制・特例納税猶予について

事業承継税制の特例納税猶予は2018年4月にはじまりました。

経営承継円滑化法(2008年10月施行)に基づき、翌年2009年に非上場株式等の納税猶予制度によって「自社株の納税猶予制度」が創設されました、その後改正が加えられ2018年4月「特例納税猶予制度」が新たに設けられました。

自社株の承継の手段として生前贈与、相続がありますが、いずれも贈与税・相続税といった税金が発生し、承継する会社の業績が良いほど自社株の価格は高くなり税負担も増します。この「特例納税猶予制度」を利用すれば、自社株の承継で経営者を悩ませていた税金の納税問題が解決できます。

自社株の贈与税・相続税が0円に一定の条件で猶予される

贈与や相続で渡す自社株の全部100%に特例納税猶予が適用でき贈与税・相続税が負担なしの0円で自社株を後継者に移転することが出来るようになりました。ただし、制度を利用するためには一定の条件が必要となります。

制度を利用するための要件

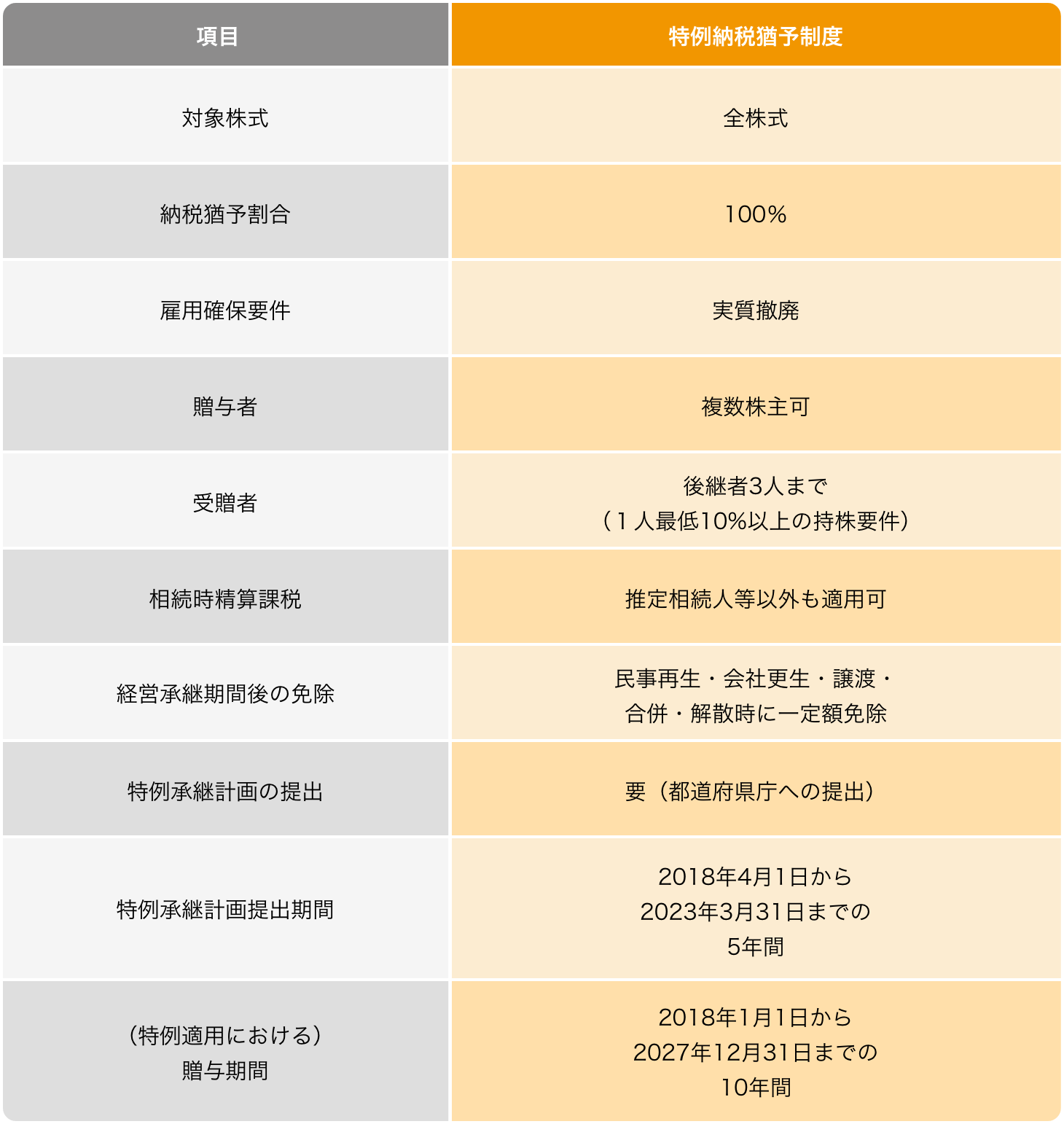

特例納税猶予制度の概要

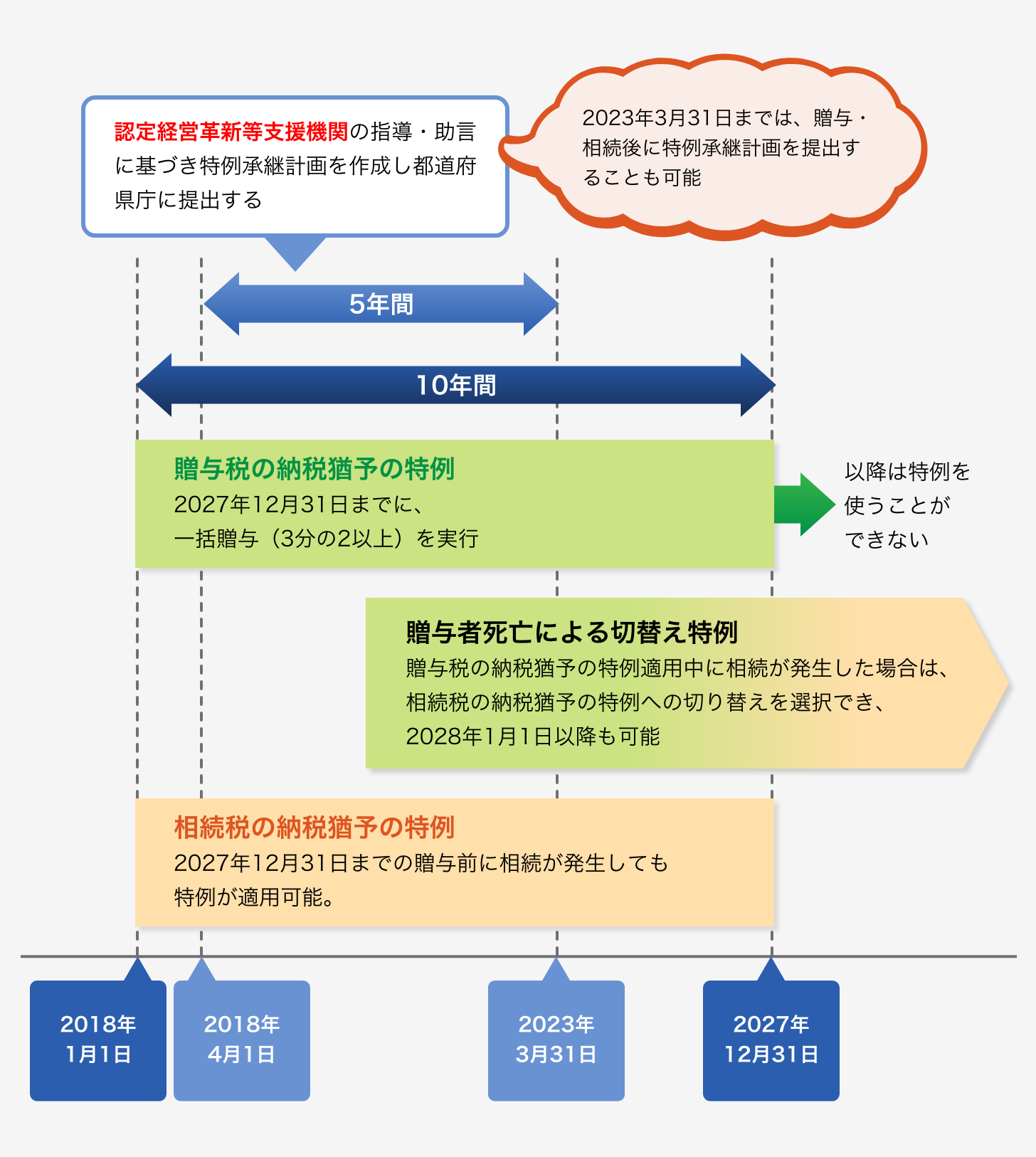

『特例承継計画』を認定経営革新等支援機関の指導・助言に基づき作成する

2023年3月31日までに、認定経営革新等支援機関の指導・助言によって作成された『特例承継計画』を都道府県庁に提出して認可を受けて納税猶予の適用を受けることが出来ます。適用を受けるためにはこの特例承継計画の提出が必要です。

特例納税猶予手続きの流れ

※認定経営革新等支援機関とは・・・

『中小企業経営力強化支援法』が施行され中小企業に対して専門性の高い支援事業を行う経営革新等支援 機関を認定する制度が創設されました。認定制度は、税金、金融及び企業財務に関する専門知識や支援に 係る実務経験が一定レベル以上の個人、法人中小企業支援機関等を、経営革新等支援機関として認定する ことにより、中小企業に対して専門性の高い支援を行うための体制を整備するものです。

▶︎参照 中小企業庁公式サイト

http://www.chusho.meti.go.jp/keiei/kakushin/nintei/

弊社代表は2015年5月に認定経営革新等支援機関として経営産業省、財務省より認定を受けています。

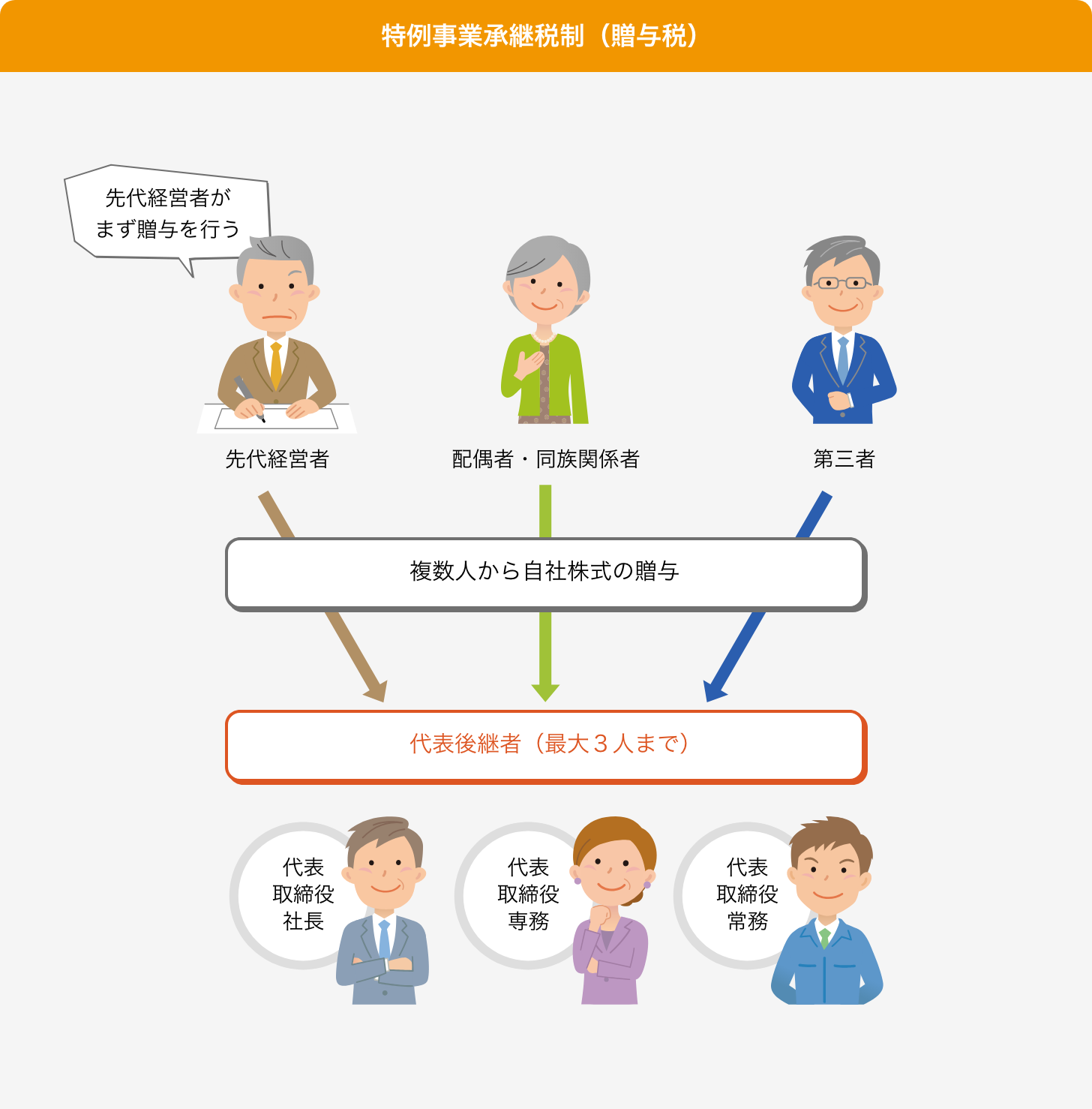

贈与税の特例納税猶予では先代経営者以外の

複数の株主からの贈与も納税猶予の対象となります

贈与税の特例納税猶予では、先代経営者からの贈与だけではなく、その他の株主からの贈与も対象となります。また後継者も代表権を持っていれば、3人までが対象となります。